تدفع الأزمات الاقتصادية التي تشهدها مصر خلال السنوات الماضية، الحكومة إلى محاولة تخفيض مخصصات المصروفات الاجتماعية في الموازنة العامة، على حساب المواطن الفقير، وبخاصة مخصصات الدعم السلعي بما تشمله من سلع أساسية لا يستطيع الاستغناء عنها وفي مقدمتها الخبز الذي يعد العنصر الغذائي الرئيس على مائدة محدودي الدخل

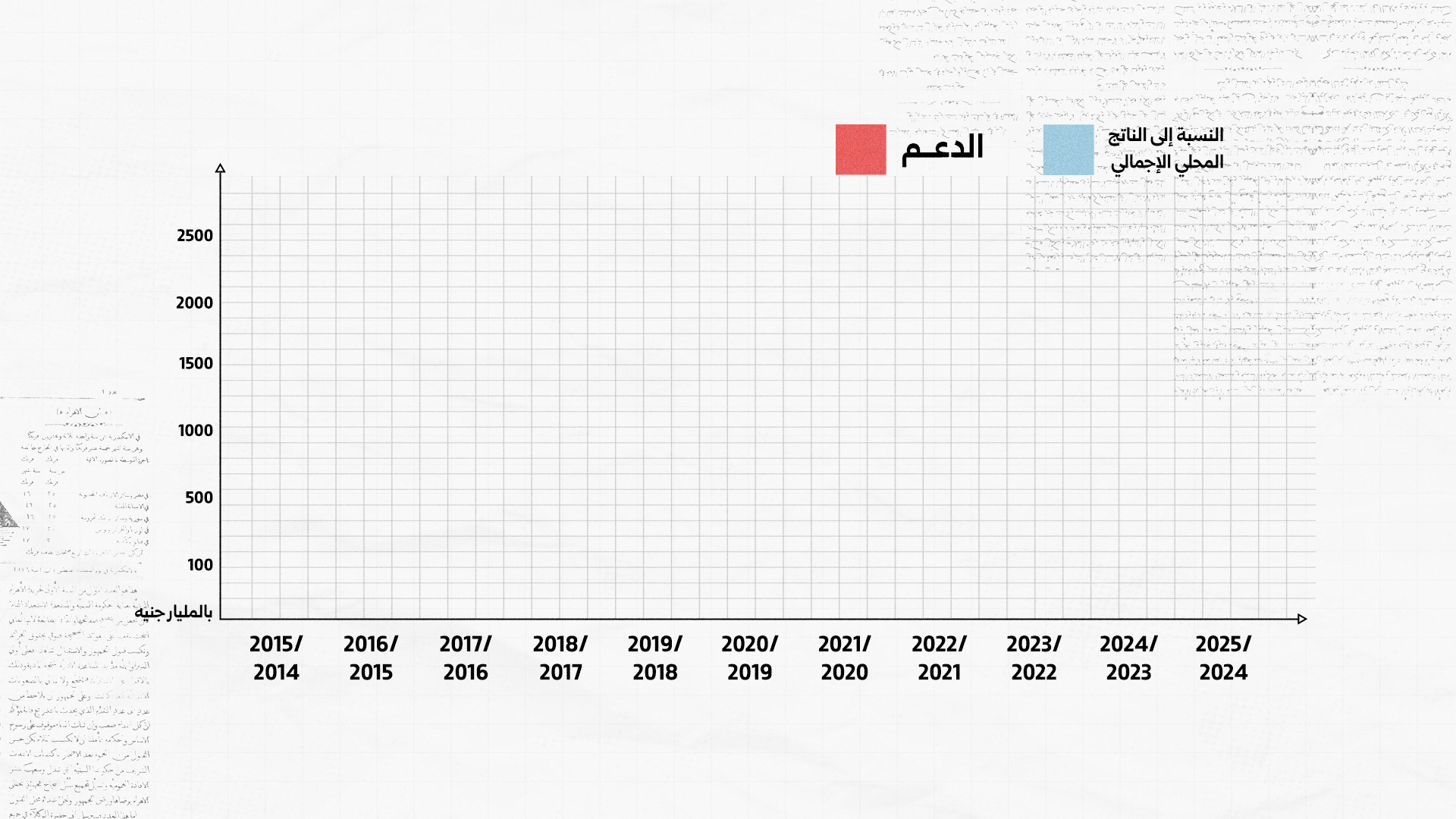

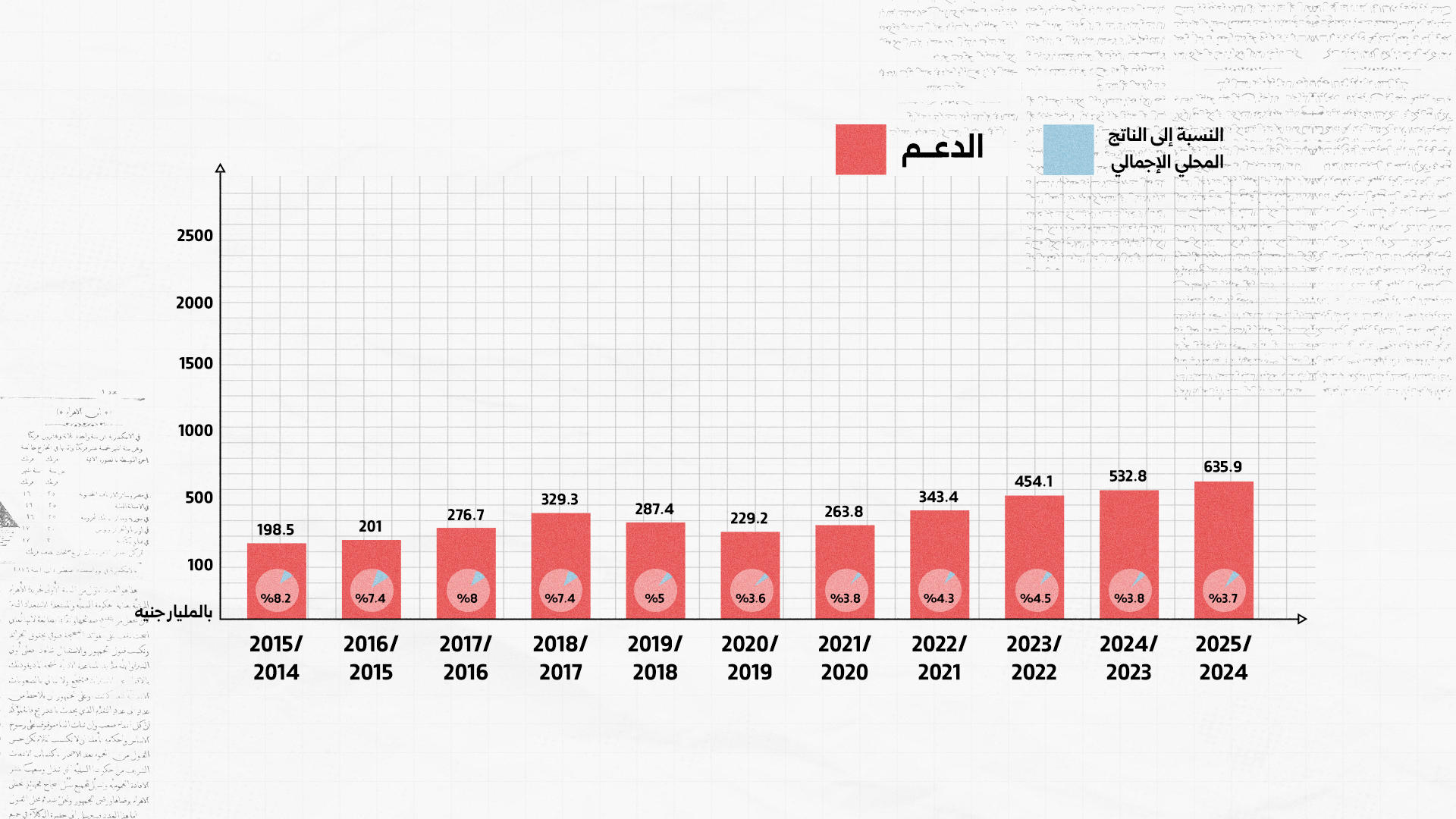

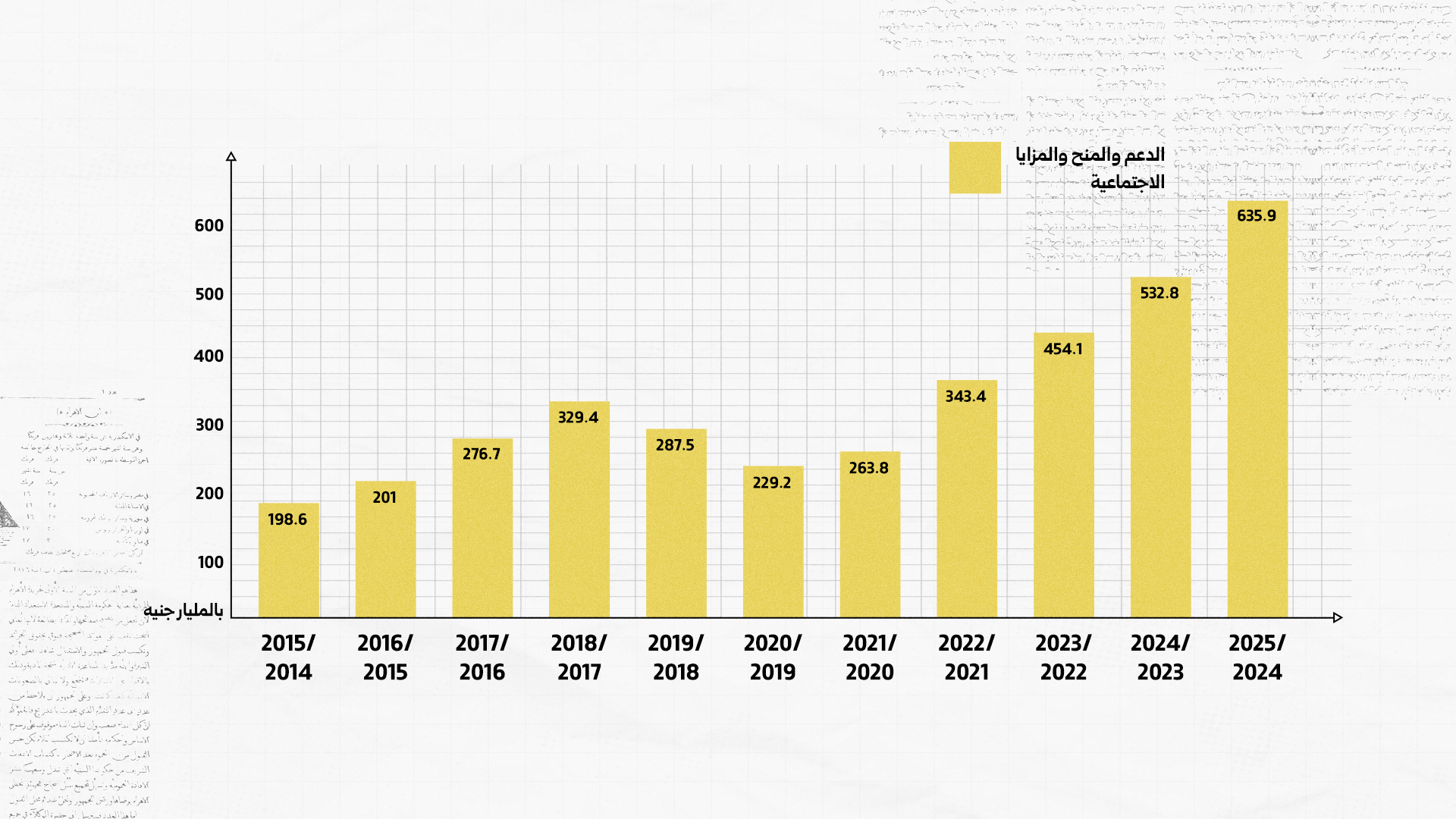

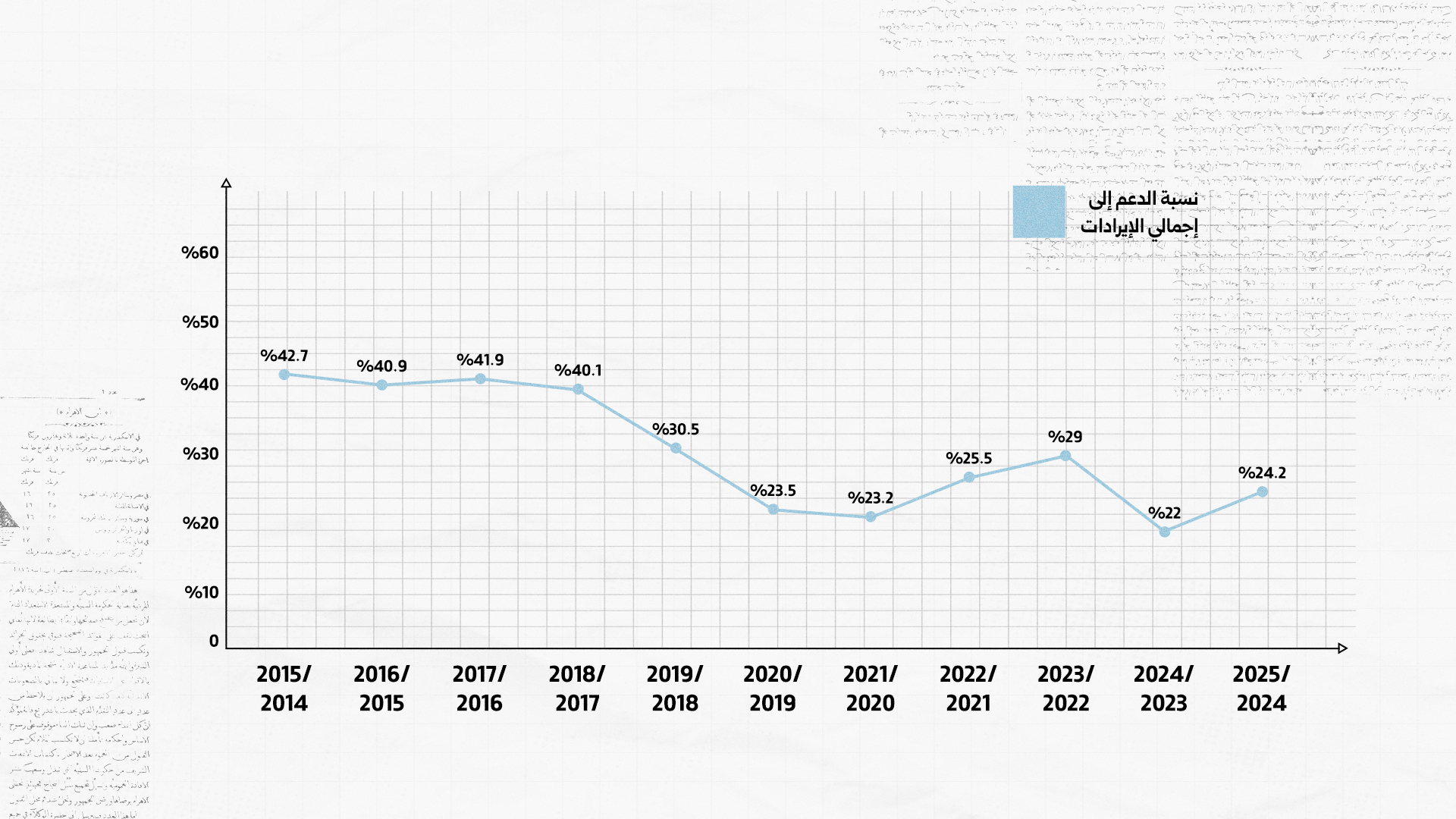

ودائما ما تروج الحكومة بأن الدعم يشكل عبئاً كبيرًا على ميزانية الدولة رغم محدودية مخصصات الدعم والعمل على تقليصه تدريجيا منذ عدة سنوات، وعلى الرغم من هذا التراجع الحاصل في الدعم تتعامل بعض وسائل الإعلام المحلية كل عام مع حجم مخصصات الدعم في إطار رقم مجرد دون الأخذ بعوامل التضخم وتراجع سعر الصرف فضلا عن تجاهل طبيعة وتطور المخصصات الأخرى لتصدير فكرة أن ما تم تخصيصه للدعم هو رقم غير مسبوق

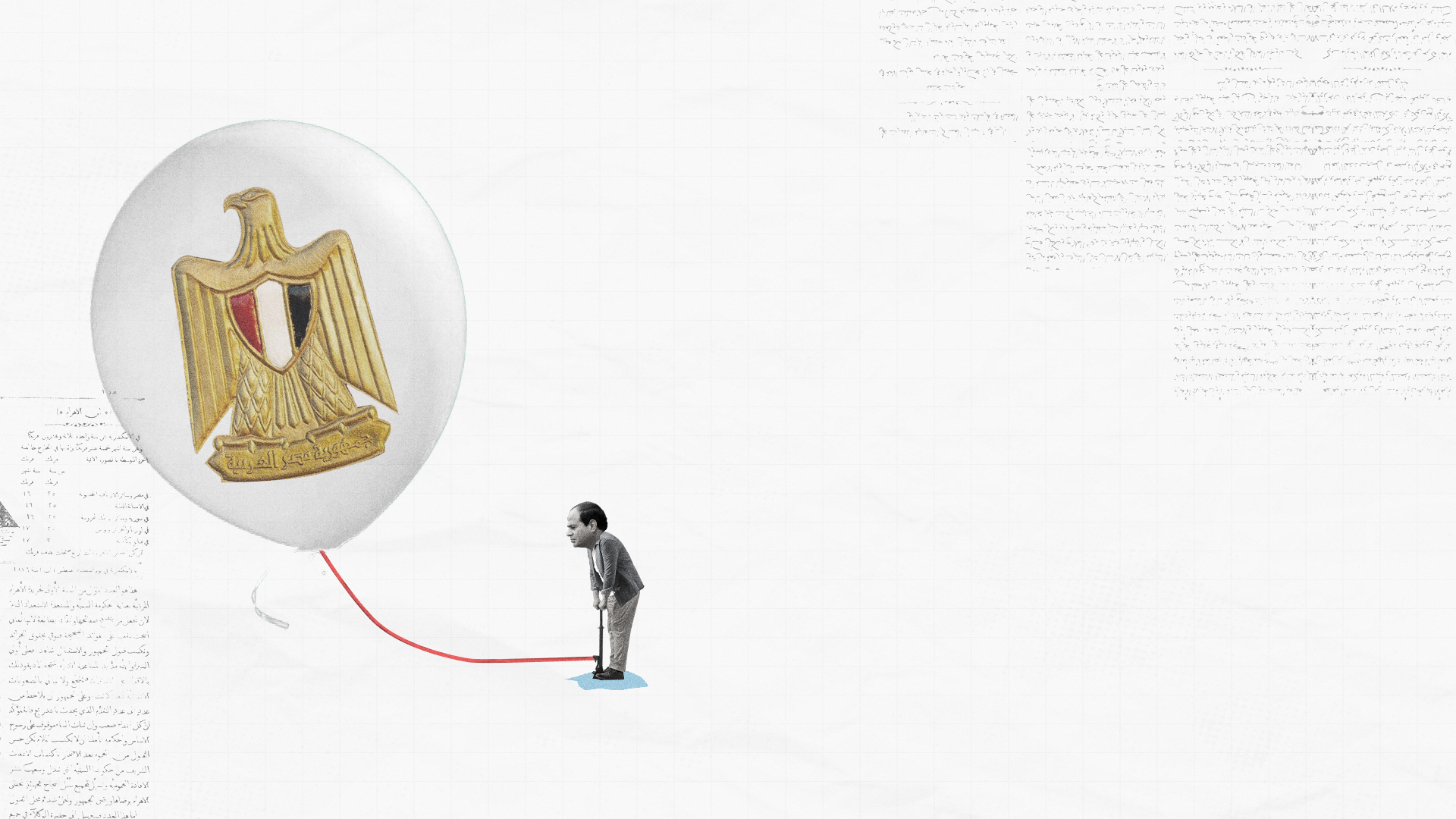

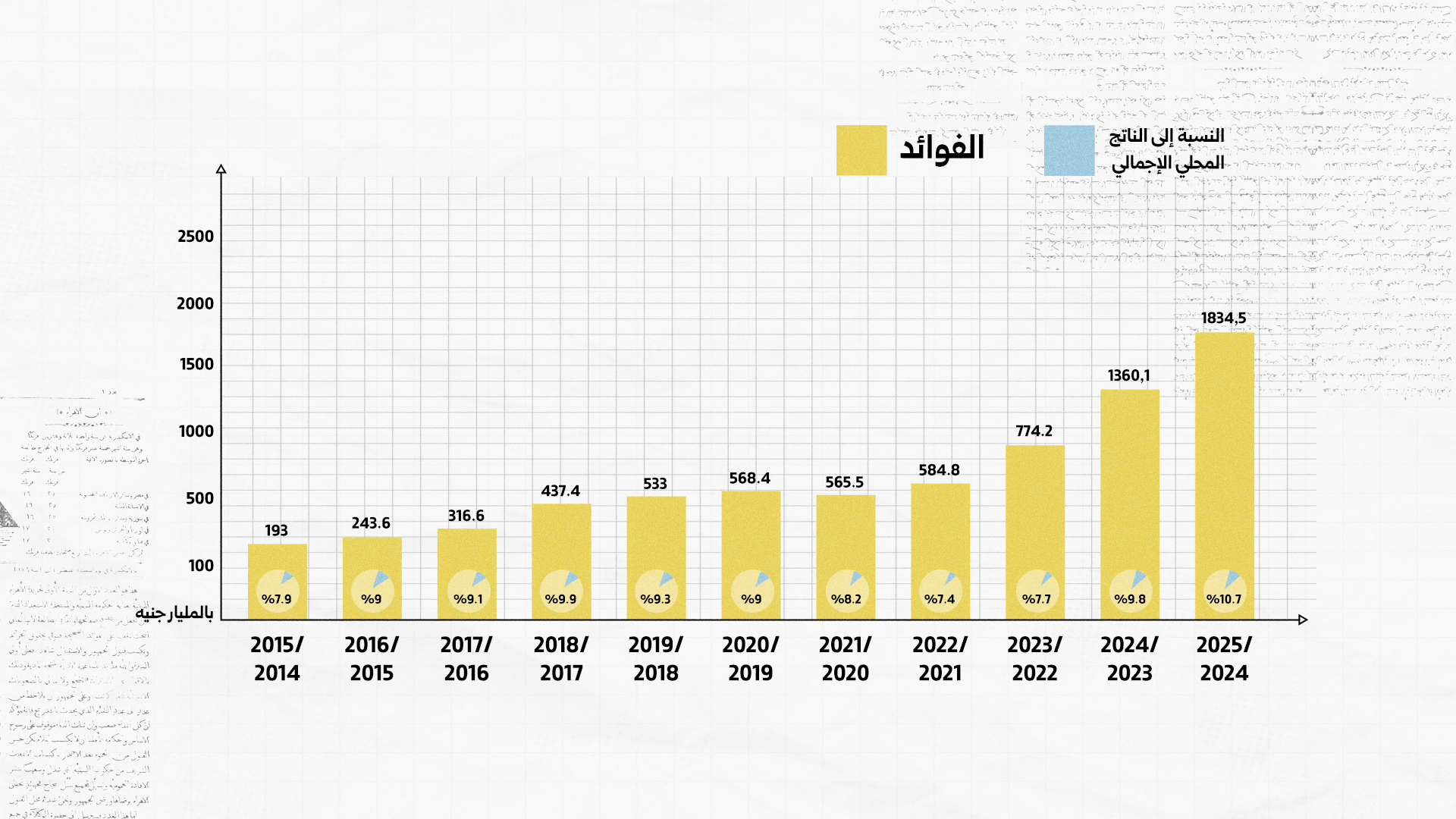

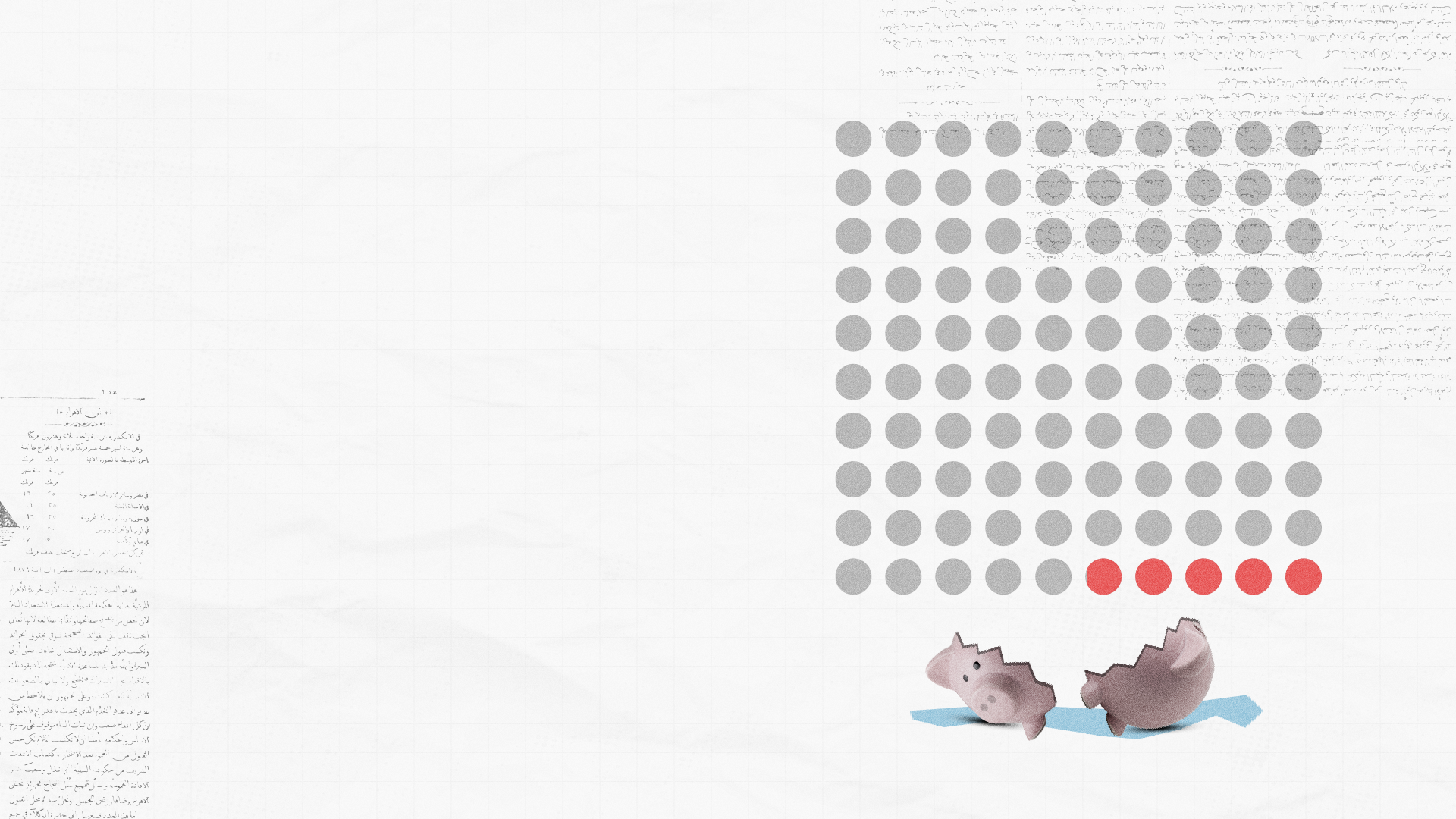

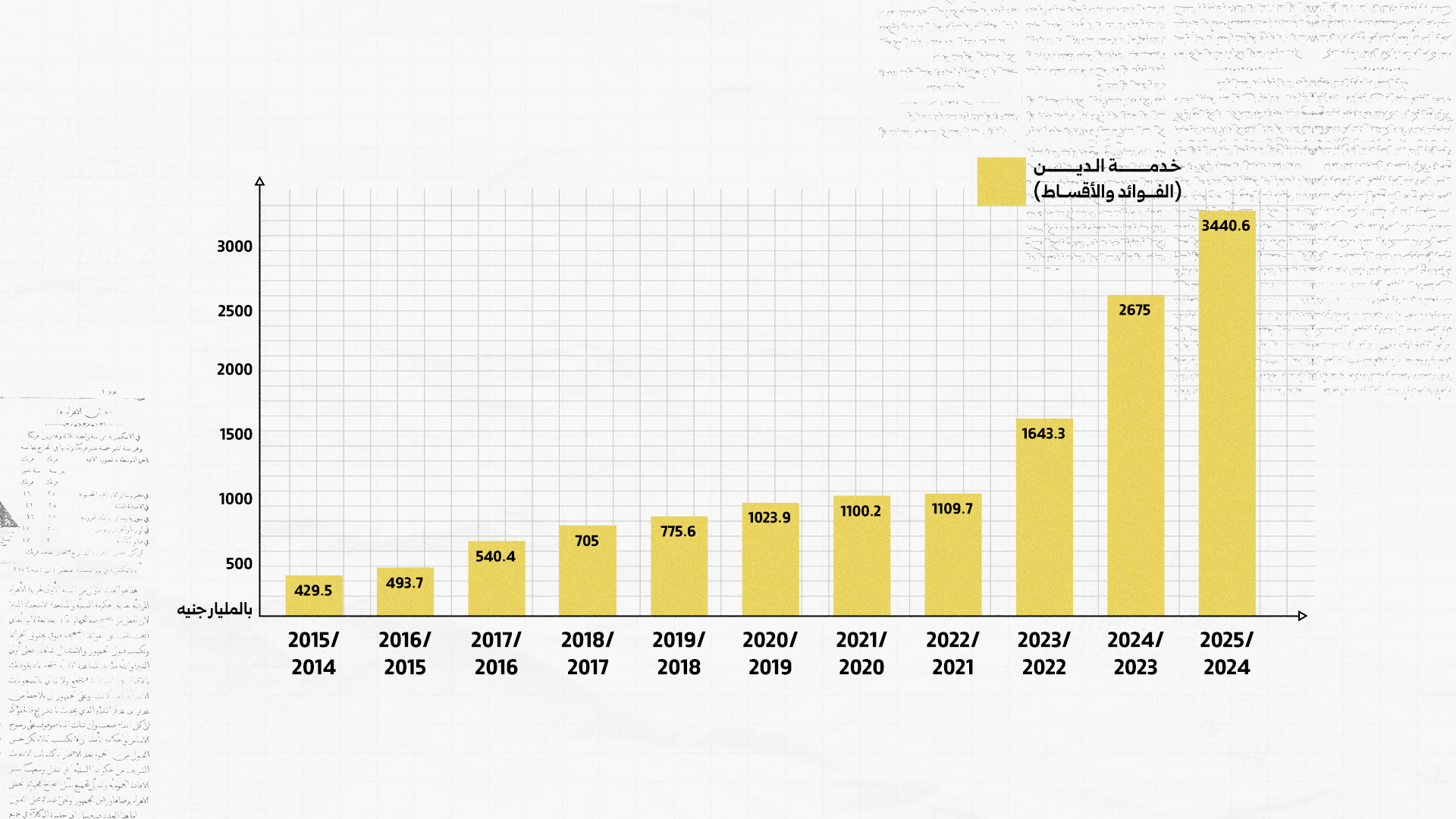

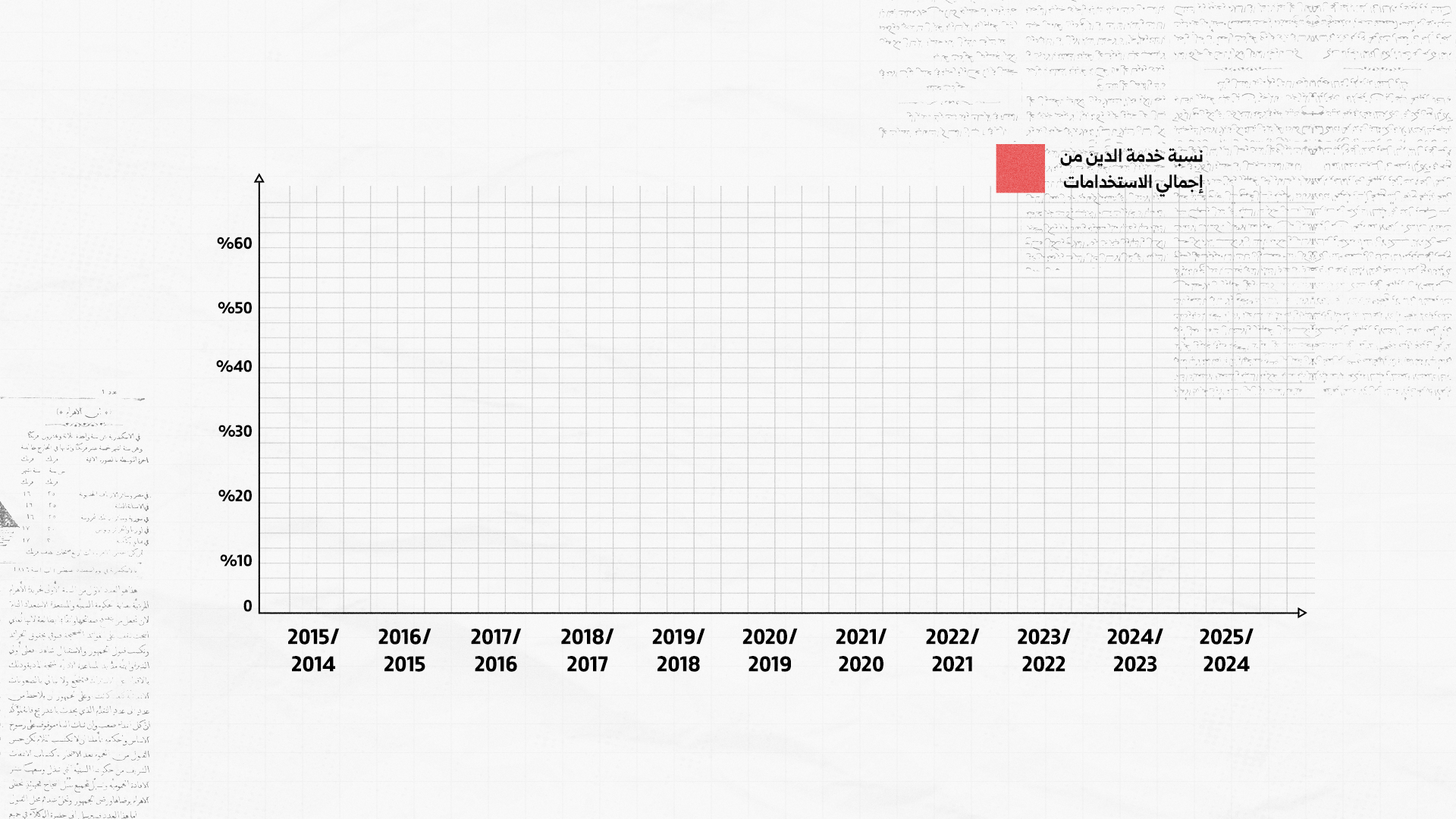

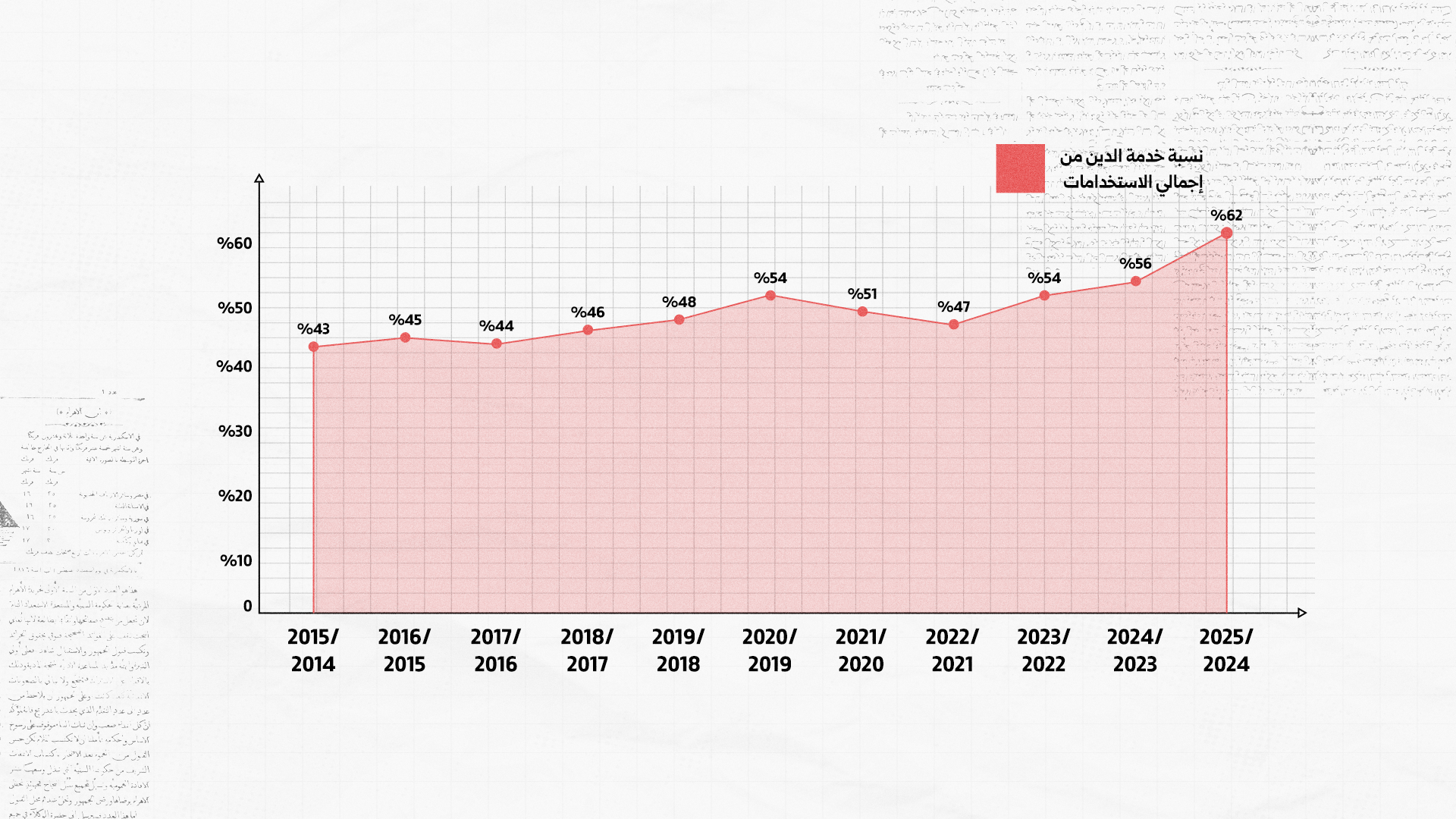

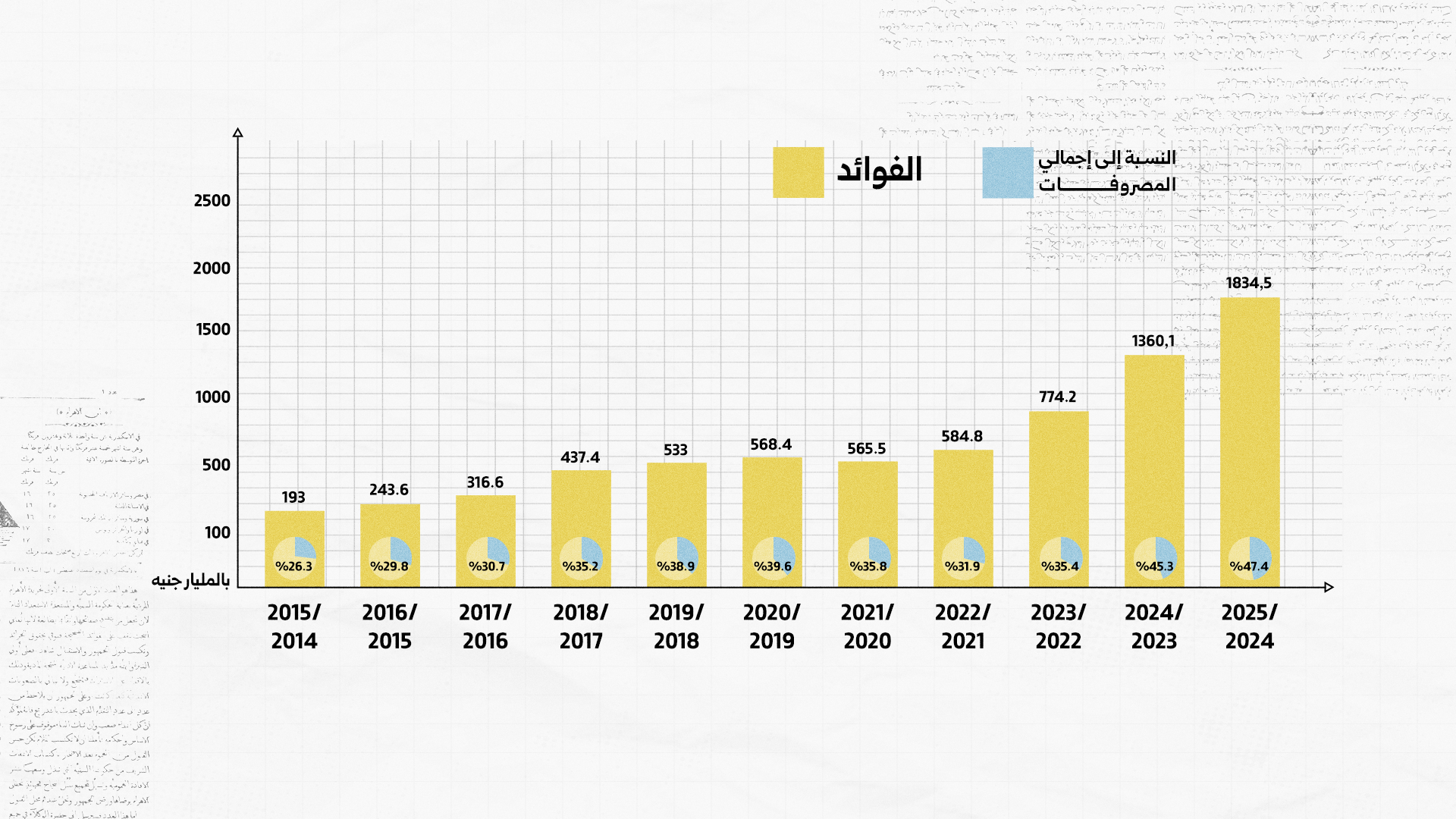

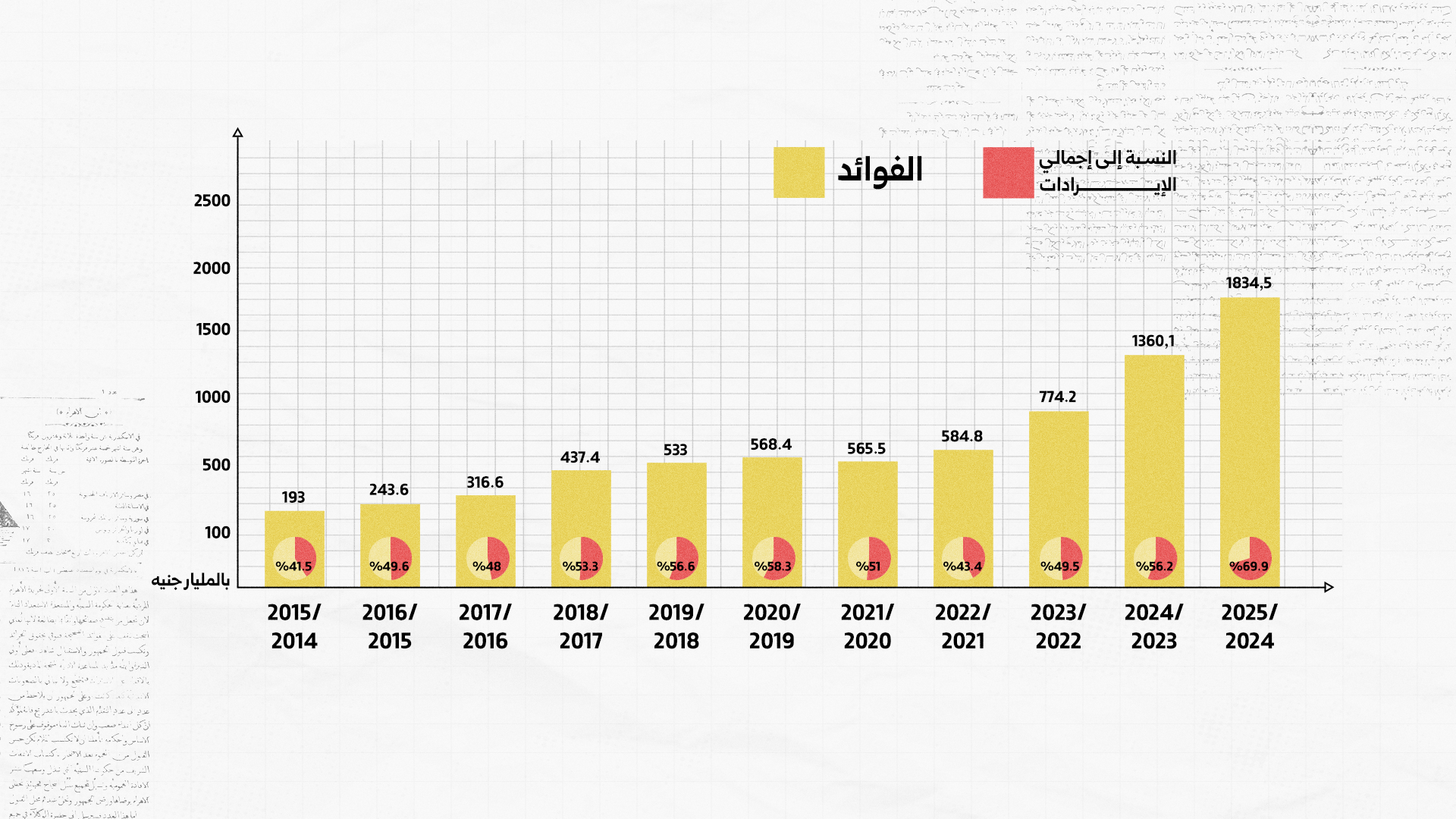

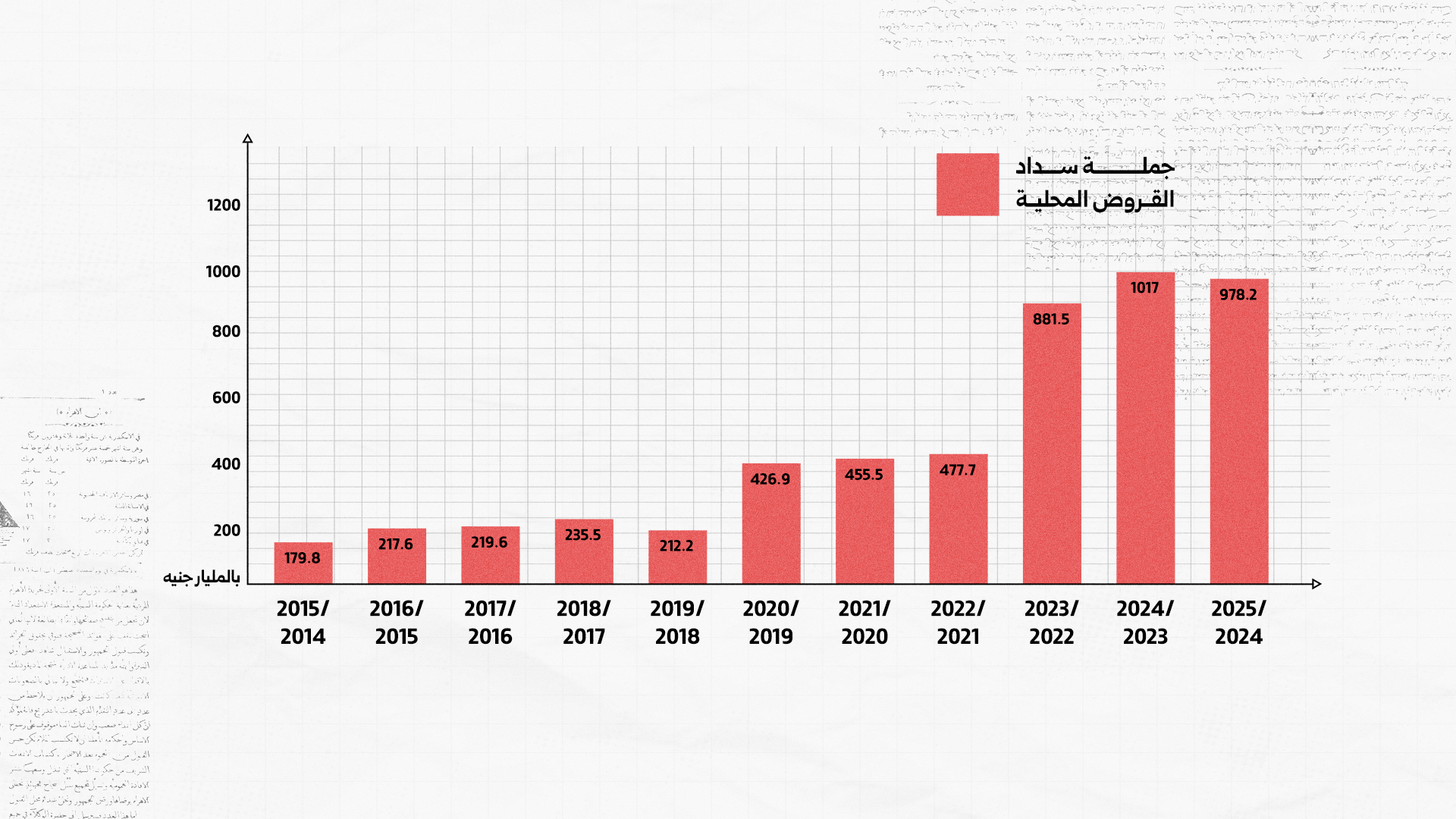

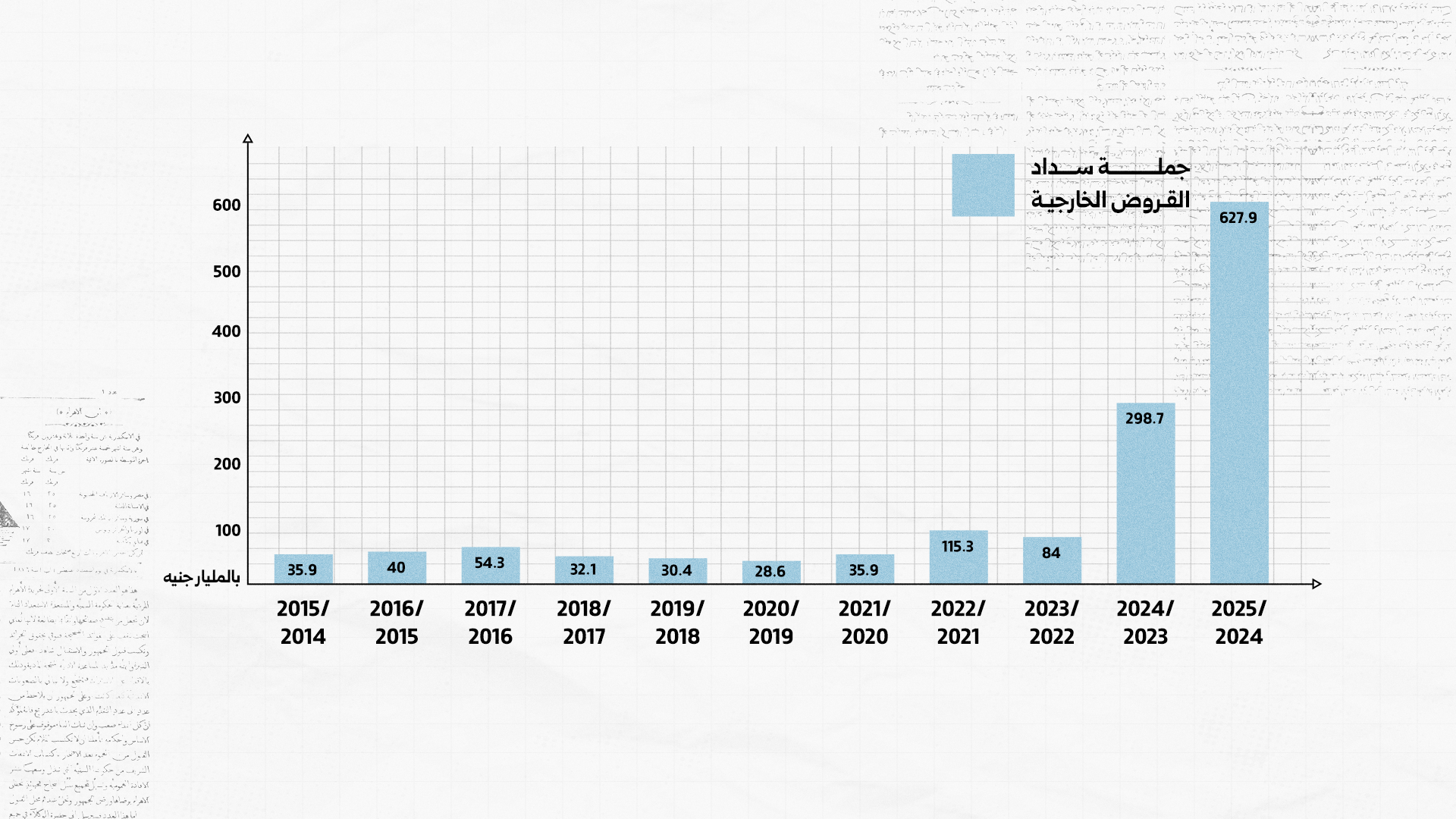

ويعود هذا التراجع الذي يشهده الدعم وغيره من المخصصات الاجتماعية الأخرى في الموازنة إلى ارتفاع حجم الفوائد وأقساط الديون من إجمالي مصروفات الموازنة، إذ بلغ إجمالي سداد القروض 1.6 تريليون جنيه، في حين بلغ إجمالي الفوائد 1.83 تريليون جنيه،٠ ليصل إجمالي خدمة الدين (الأقساط + الفوائد) 3.44 تريليونات جنيه بموازنة 2025/2024، لتشكل خدمة الدين 62.1% من استخدامات الموازنة العامة

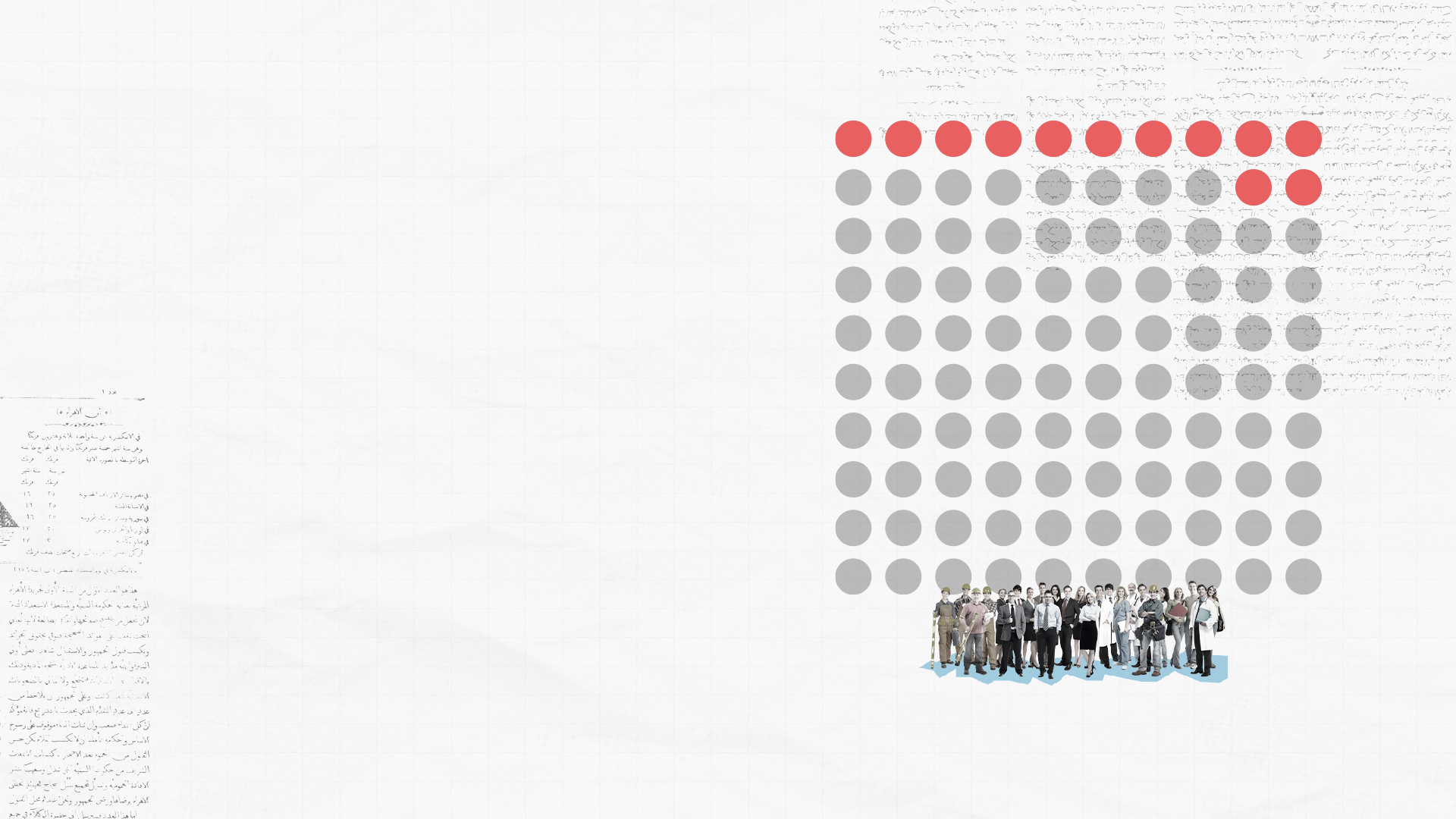

يأتي هذا التراجع في الدعم رغم ارتفاع أعداد السكان من 95.5 مليون نسمة في 2014 إلى 106.5 ملايين نسمة خلال العام الجاري، فضلا عن تخفيض الموازنة العامة للدولة الأعداد المستهدفة من الدعم السلعي ليصل العدد إلى 62.2 مليون مواطن في العام المالي الجاري مقابل 66.7 مليون مواطن في العام المالي 2015/2014

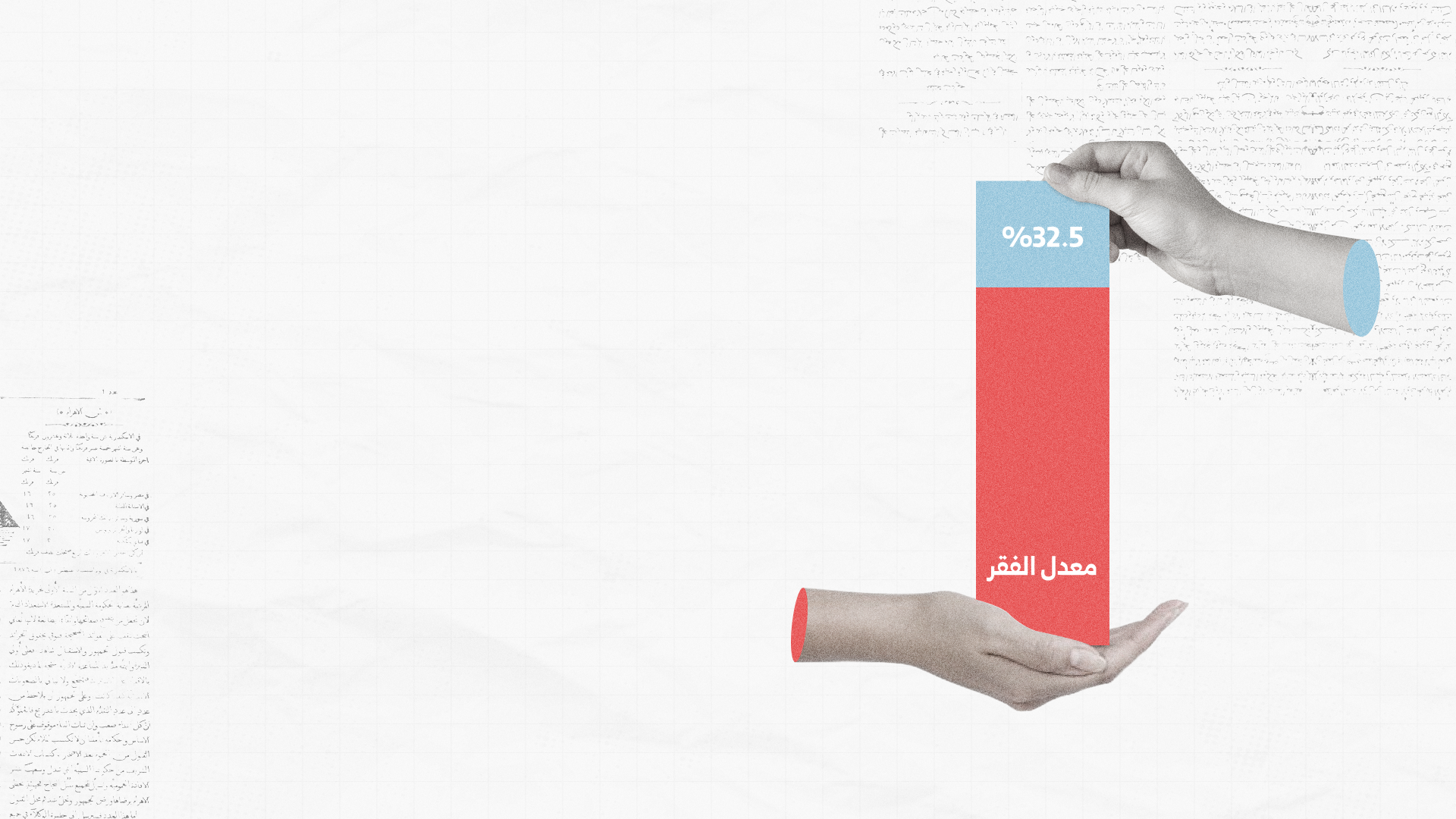

يذكر أن معدل الفقر خلال عام 2014 كان يقدر بـ27%، في حين قدر البنك الدولي معدل الفقر في مصر خلال عام 2022 بحسب أخر البيانات بـ 32.5%

كما تتقلص حصة مخصصات "الدعم والمنح والمزايا الاجتماعية" من المصروفات والإيرادات بشكل ملحوظ

ومنذ عام 2019 تذهب أحد بنود الدعم التي تأتي تحت مسمى"مساهمات في صناديق المعاشات"، والتي جاءت خلال العام المالي الحالي بـ142.6 مليار جنيه، لسداد القسط السنوي المستحق لصالح الهيئة القومية للتأمين الاجتماعي الذي يقدر خلال العام الحالي بـ 214.2 مليار دولار، ويتم تدبير باقي القسط بإصدار سندات على الخزانة العامة للدولة، ما يعني أن 22.4% من مخصصات الدعم لا تذهب بالأساس إلى الدعم

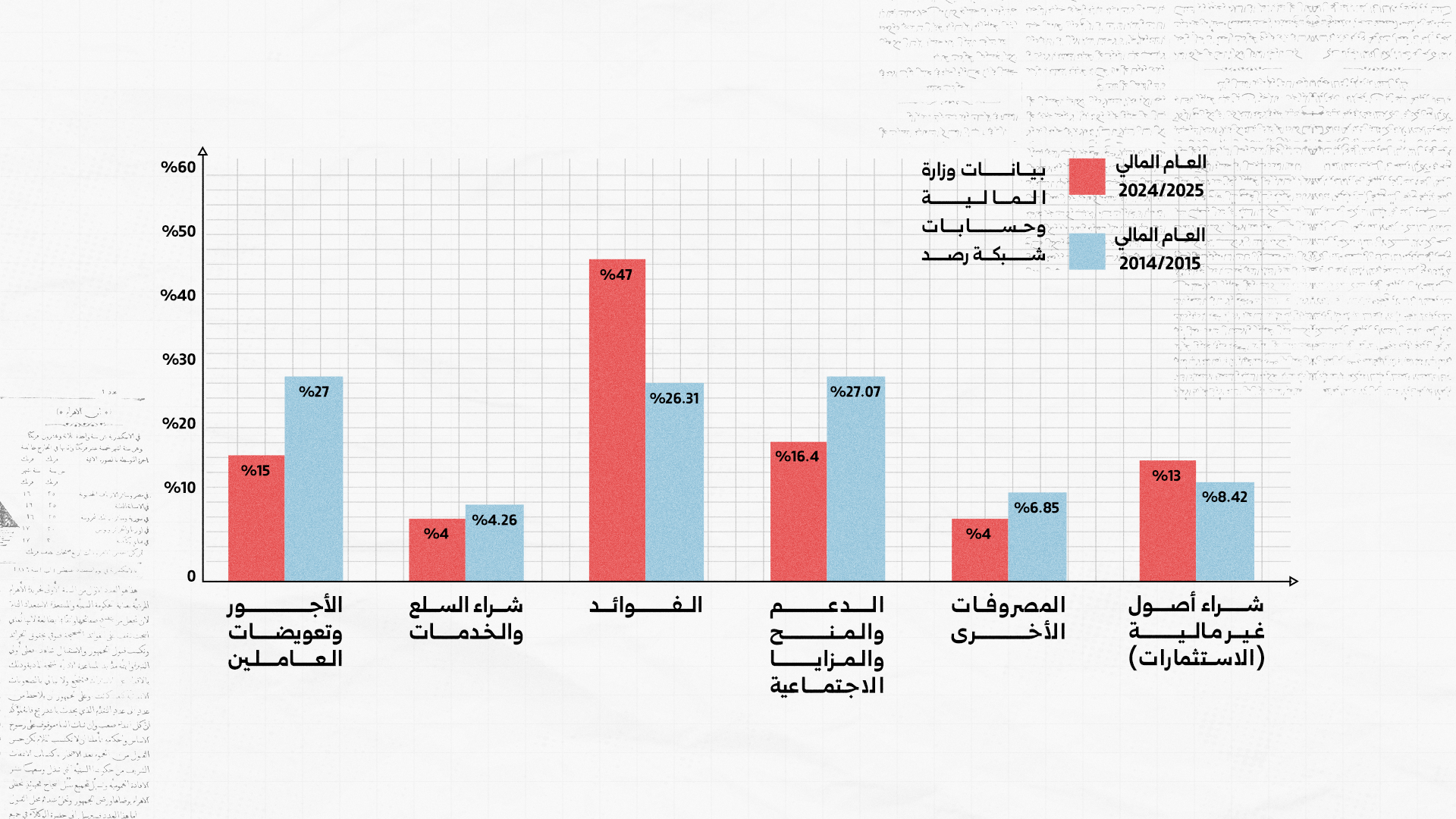

\وعلى مدى العشر سنوات الماضية لم يقتصر هذا التراجع في نسبة المخصصات المختلفة على الدعم من إجمالي المصروفات فقط، بل شمل أغلب أبواب المصروفات فيما عدا الاستثمارات ومدفوعات الفوائد

هيكل الإنفاق العام في الموازنة العامة للعامين الماليين 2015/2014 و 2025/2024 (النسبة المئوية من إجمالي المصروفات العامة)

ويلحظ من تلك البيانات تراجع ملحوظ في حصة "الأجور وتعويضات العاملين" من إجمالي المصروفات بـ 12 نقطة مئوية، إذ بلغت نسبة الأجور من الناتج المحلي الإجمالي في العام المالي الجاري 3.4% مقابل 8.2% في العام المالي 2015/2014، وذلك على الرغم من الزيادات في الحد الأدنى في الأجور التي أقرتها الحكومة خلال العشر سنوات الماضية ليرتفع من 1200 جنيه إلى 6000 جنية مؤخرا

في المقابل ارتفعت حصة مدفوعات الفوائد من إجمالي المصروفات بنحو 21 نقطة مئوية خلال العام المالي الحالي إذا ما قورن بالعام المالي 2015/2014، كما تنامت حصة الاستثمارات القائمة على الاستدانة من إجمالي المصروفات بنحو 5 نقاط مئوية

ولا يأتي ارتفاع أعباء الفوائد منفردا في موازنات مصر المتعاقبة بل صاحبه صعود الأقساط على التوازي، إذ شَكَل الجانبان نموا كبيرا، لتحافظ خدمة الدين على صعودها بشكل ملحوظ متجاوزة خلال العام المالي 2020/2019 مستوى الـ50% من إجمالي الاستخدامات بالموازنة، كما هو موضح في الجدول التالي

وتحتوي الموازنة على مفهومين ضمن إطار النفقات وهما "المصروفات" و"الاستخدامات"، إذ تشمل "الاستخدامات" إجمالي ما ينفق في الموازنة العامة على ثمانية بنود: الأجور وتعويضات العاملين، وشراء السلع والخدمات، والفوائد، والدعم والمنح والمزايا الاجتماعية، والمصروفات الأخرى، وشراء الأصول غير المالية (الاستثمارات)، وحيازة الأصول المالية، وسداد القروض المحلية والأجنبية (الأقساط)

بينما تقتصر "المصروفات" على الستة بنود الأولى السالف ذكرها فقط، إذ يستبعد هذا المفهوم بندي حيازة الأصول المالية، وسداد القروض المحلية والأجنبية (الأقساط)، لذا تعد الاستخدامات هي المفهوم الأشمل للإنفاق

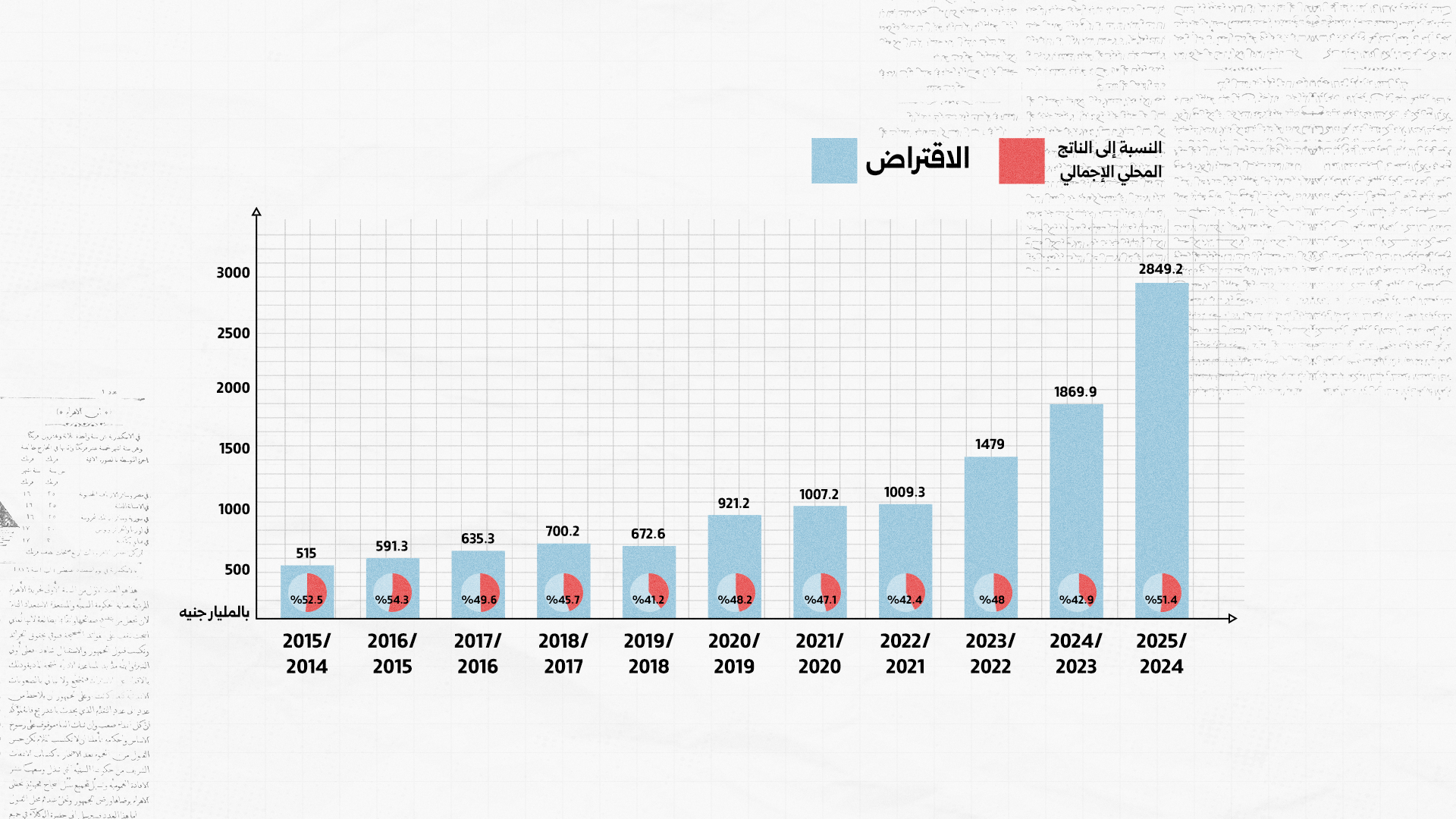

لتتجاوز بذلك حصيلة الضرائب التي تأتيعلى الجانب الآخر من الموازنة العامة للدولة يستحوذ بند الاقتراض على النسبة الأكبر من موارد الموازنة، إذ تلجأ الحكومة للاقتراض لسد العجز الحاصل في الموازنة وتوفير التمويل اللازم في المرتبة الثانية من إجمالي الموارد وسط تراجع أداء القطاع الخاص غير النفطي على مدى 42 شهرا على التوالي حتى شهر يونيو 2024، بحسب مؤشر ستاندرد آند بورز غلوبال لمديري المشتريات، بجانب سيطرة الجيش على اقتصاد الدولة

وذلك نتيجة آلية ترقيع الديون التي تتبناها

ورغم الاستحواذ الكبير لبند الاقتراض من إجمالي موارد الموازنة، إلا أن تلك الأموال لا تنعكس إيجابا على المخصصات الاجتماعية

الدولة والمتمثلة في سداد القروض المحلية والأجنبية المستحقة خلال كل عام مالي عبر الذهاب إلى قروض جديدة، أي سداد دين بدين

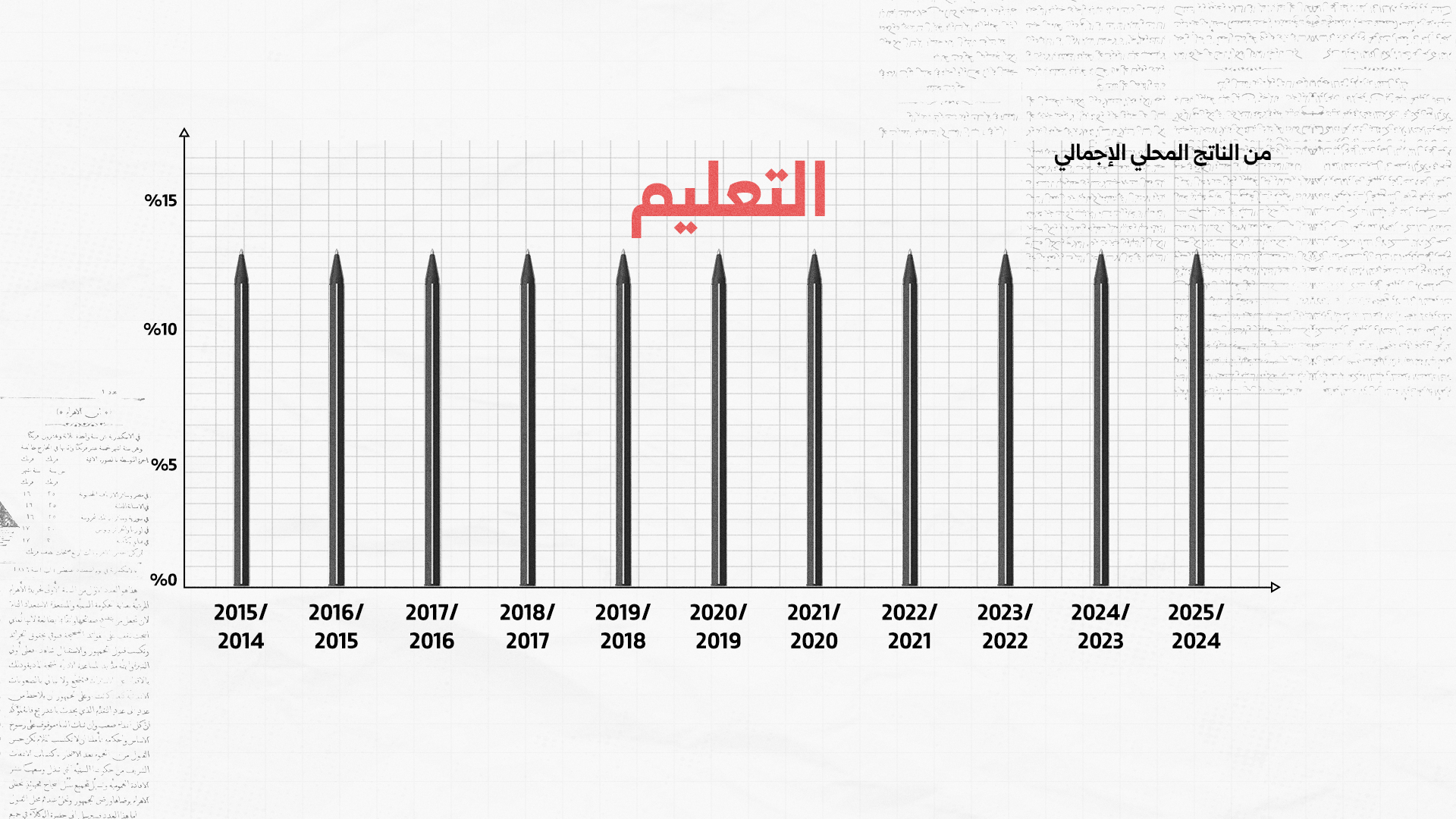

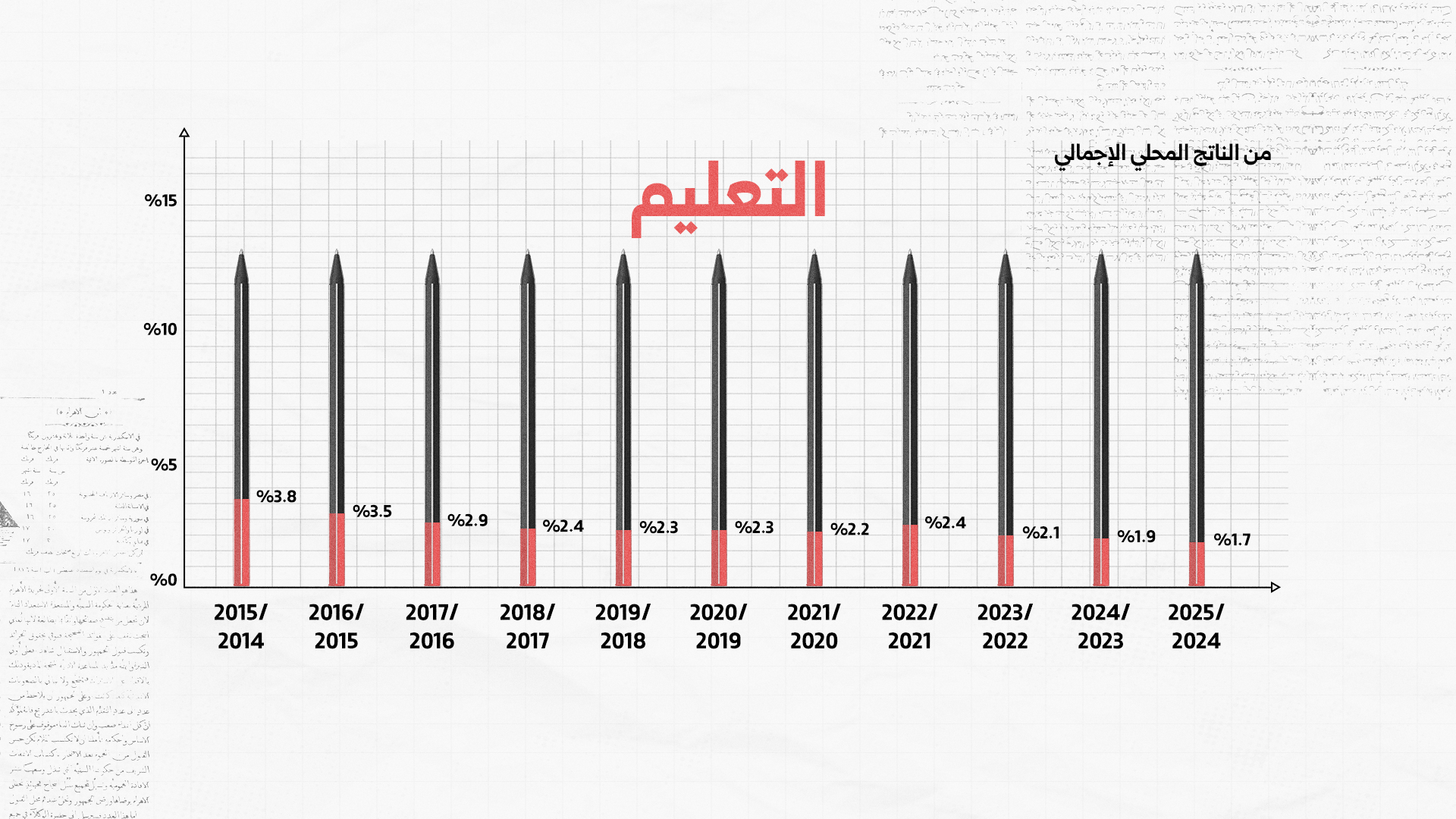

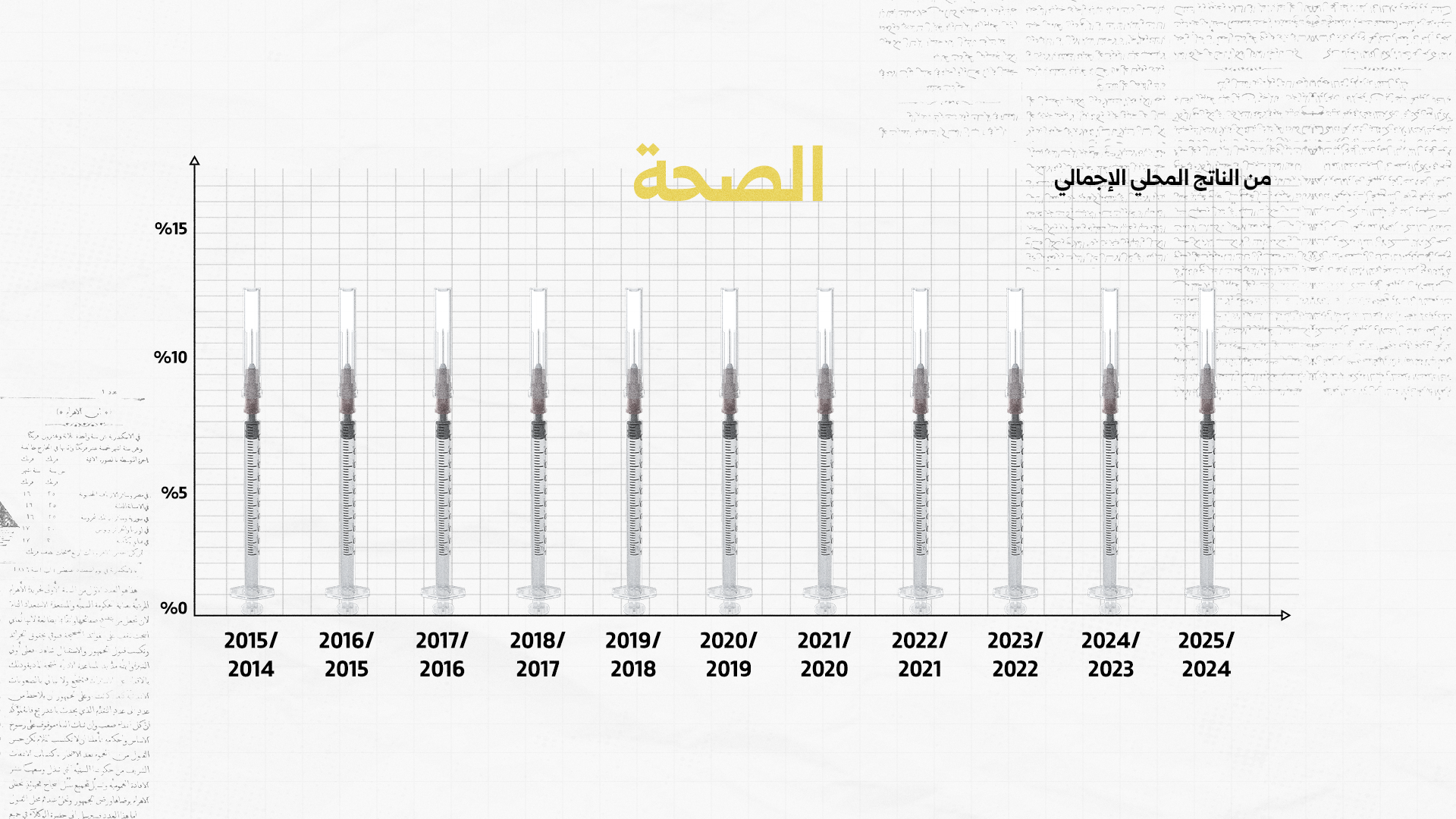

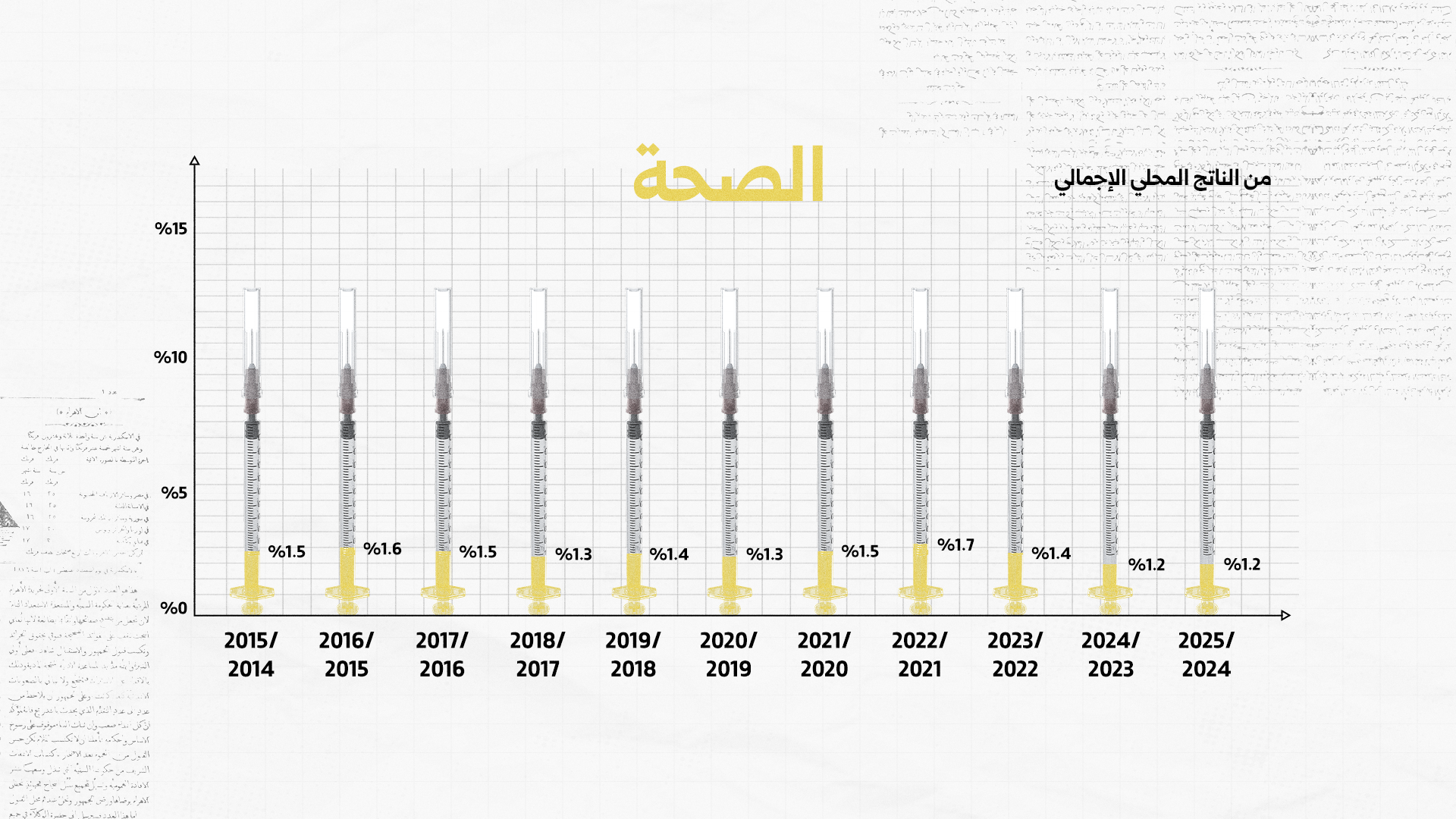

وتأتي تلك المنهجية على حساب الصحة والتعليم، على الرغم من أن الدستور ألزم الدولة بتخصيص نسبة من الإنفاق الحكومى للصحة لا تقل عن 3% من الناتج القومي الإجمالي، فضلا عن تخصيص نسبة من الإنفاق الحكومى للتعليم لا تقل عن 4% من الناتج القومي الإجمالي،

ونسبة 2% من الناتج القومي الإجمالي في حالة التعليم الجامعي، وذلك على أن تتصاعد تلك النسب تدريجيًا حتى تتفق مع المعدلات العالمية، إلا أن الحكومة لم تلتزم بتلك النسب خلال السنوات العشر الماضية.

ورغم هذا التراجع الحاصل في حصة التعليم والصحة من الناتج المحلي وعدم استيفائها النسبة الدستورية، إلا أن الحكومة دائما ما تدعي أنها استوفت الاستحقاقات الدستورية للتعليم والصحة عبر إضافة ما يجري إنفاقه بشكل مباشر أو غير مباشر حتى ولو لم تنفقه الوزارات المعنية

وذلك عبر تحميل الحكومة لقطاعي التعليم والصحة فوائد الديون الحكومية، عبر إجراء توزيع شكلي لفوائد الديون الحكومية بنسب تتوافق مع نصيب كل قطاع من الإنفاق عليه

كذلك تقوم الحكومة بإضافة بعض البنود المدرجة في موازنات قطاعات أخرى بحسب قانون الموازنة العامة إلى مخصصات التعليم والصحة، فعلى سبيل المثال، يتم ضم موازنة الأزهر الشريف شكليا إلى قطاع التعليم، رغم أنه يقع ضمن قطاع الشئون الثقافية والدينية بحسب القانون

كما يتم اعتبار الإنفاق على مياه الشرب والصرف الصحي ضمن الإنفاق على الصحة

ويزيد رفع معدل الفائدة محليا بـ1% أعباء الموازنة بنحو 30 مليار جنيه طوال العام المالي، الأمر الذي يعكس مدى خطورة ارتفاع تكلفة الدين من قبل البنك المركزي، كونه يؤدي إلى ارتفاع عجز الموازنة

ويسهم في زيادة مدفوعات الفوائد، فمنذ العام المالي 2016/2015 تمثل مدفوعات الفوائد أكبر باب في جانب المصروفات

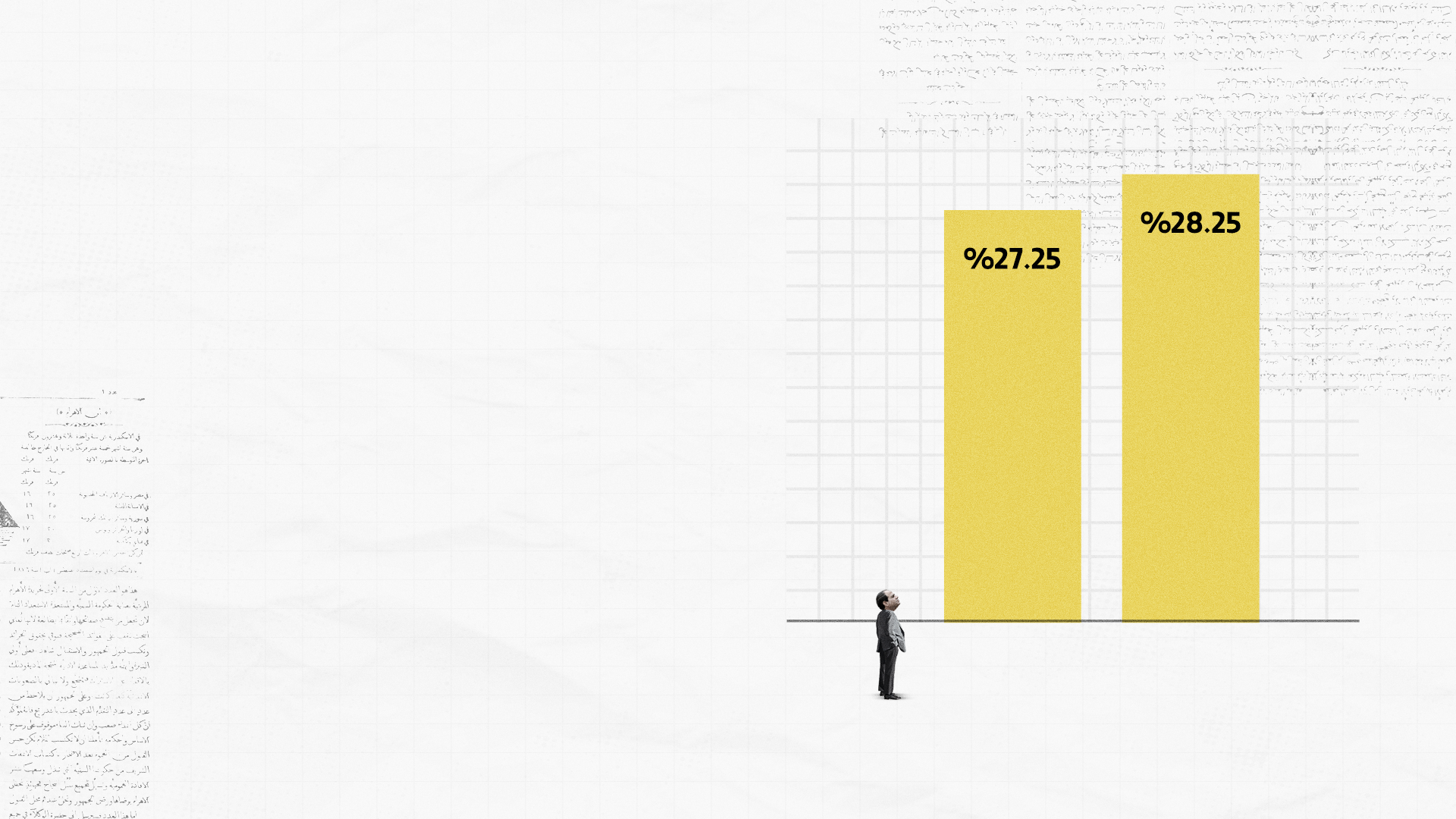

وخلال الربع الأول من 2024 رفع البنك المركزي المصري الفائدة 800 نقطة أساس ليصل عائد الإيداع والإقراض لليلة واحدة إلى 27.25% و28.25% على الترتيب

الأمر الذي أدى إلى نمو مخصصات الفوائد بشكل غير مسبوق بنسبة 75.7% في العام المالي 2025/2024

وتأتي هذه الزيادات في معدل الفائدة بدعوى السيطرة على التضخم، فضلا عن كونه أحد شروط صندوق النقد الدولي، إلا أن هذه السياسة النقدية المتبعة لكبح التضخم تواجه انتقادات عديدة خاصة أن مسببات التضخم تأتي من جانب العرض وليس الطلب، نتيجة ارتفاع تكلفة الإنتاج مع تراجع سعر صرف الجنيه

ولكن يبقى أحد أهم الدوافع وراء رفع الفائدة هو جذب الأموال الساخنة

الأمر الذي يعني أن كل زيادة بقيمة واحد

ولا تنحصر التداعيات السلبية على الموازنة في ارتفاع الفائدة والاقتراض، بل تشمل أيضا تذبذب العملة المحلية وتراجعها، خاصة مع تفاقم حجم الدين الخارجي لمصر الذي بلغ في نهاية سبتمبر/أيلول الماضي 168 مليار دولار بحسب بيانات البنك المركزي الأخيرة حول الدين الخارجي

جنيه بسعر صرف العملة المصرية أمام الدولار تزيد قيمة الدين الخارجي للحكومة مقوما بالجنيه المصري بنحو 83 مليار جنيه، وهو ما يؤثر على قيمة مدفوعات الأقساط للدين الخارجي

حيث التعويم الأول للجنيه المصري، كذلك

ويبرز تأثير تراجع سعر صرف الجنيه المصري على قيمة مدفوعات الأقساط للدين الخارجي في العام المالي 2017/2016

خلال الفترة بين العام المالي 2022/2021 وحتى العام المالي الجاري 2025/2024، إذ شهدت تلك الفترة تذبذبات في سعر الصرف وسط تحريك لقيمة الجنيه عدة مرات

تلك المعطيات تعكس مدى استحواذ الفوائد والأقساط في جانب الاستخدامات بواقع 62% من بنود هذا الطرف، وذلك على حساب باقي البنود الستة الأخرى وفي مقدمتهم الأجور والدعم، ليتبقى لتلك البنود الستة 38% من إجمالي الاستخدامات، أما على الجانب الآخر فإن اتساع رقعة الاقتراض التي استحوذت على ما يزيد عن 50% من الموارد وسط تنامي نسبة الدين العام بشقيه المحلي والخارجي، يعني استمرار تزايد حصة خدمة الدين (الفوائد + الأقساط) وتآكل المخصصات الاجتماعية لتحميل المواطن مزيدًا من الأعباء، في ظل ادعاءات الحكومة بأن مشكلة الموازنة تتمثل في حصة الدعم والأجور